3 темы на 2023 год

- От пика к минимуму инфляции

- Волна 5 на разных рынках

- Параллели с доткомами

От пика к минимуму инфляции

Вопрос о том, где находится «пик инфляции» в 2022 году, теперь перейдет к вопросу о том, где находится «минимум инфляции» в 2023 году.

ИПЦ на уровне 9.1% в годовом исчислении в июле 2022 года, скорее всего, останется пиком инфляции в этом цикле.

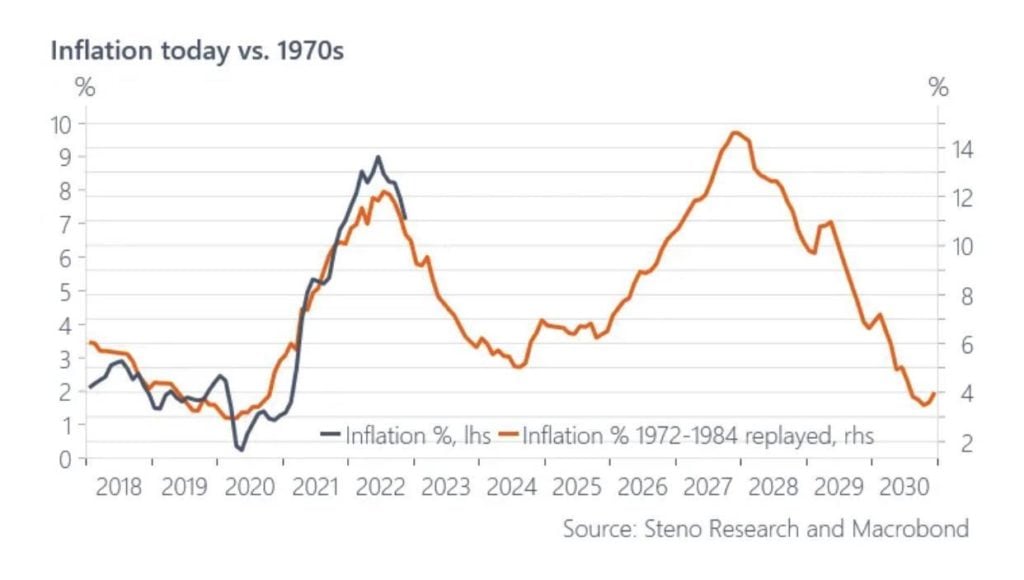

Однако аналог стагфляционных 1970-х годов показывает, что, хотя спад инфляции неизбежен, вполне вероятно, что он не достигнет целевого уровня ФРС в 2%. Что еще более тревожно, существует также значительный риск V-образного восстановления, если ФРС преждевременно ослабит политику.

Что могло привести к этой более жесткой и, возможно, V-образной траектории инфляции?

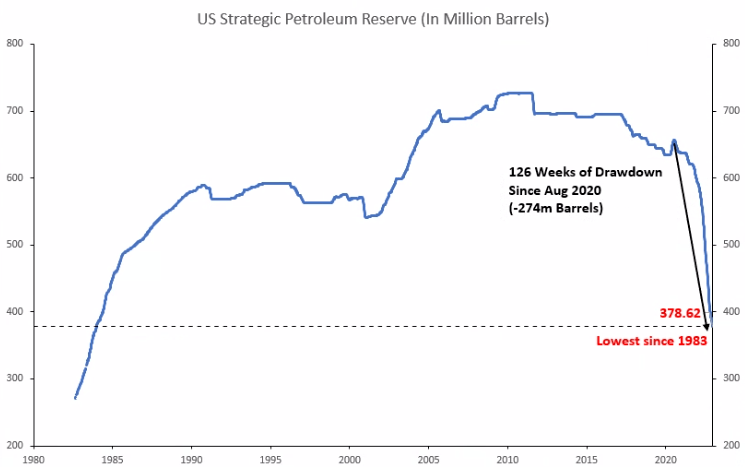

- Восстановление цен на нефть из-за открытия Китаем своих границ; и эскалация на Украине в сочетании с пополнением США своих резервов SPR на фоне геополитической напряженности.

- Цены на нефть, вернувшиеся выше 100 долларов, вызовут значительный и совершенно неожиданный рост инфляции.

Мы помним, что нефтяное эмбарго ОПЕК в октябре 1973 года увеличило цены на нефть в четыре раза, что привело к V-образному отскоку 1970-80-х годов, как раз тогда, когда ФРС Артура Бернса думала, что они тоже победили инфляцию.

Всплеск цены на нефть обратит вспять дефляцию товаров, которую мы наблюдаем сейчас. Дефляция товаров — единственная причина, по которой мы сейчас наблюдаем общую дезинфляцию ИПЦ.

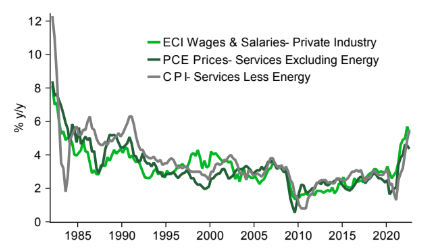

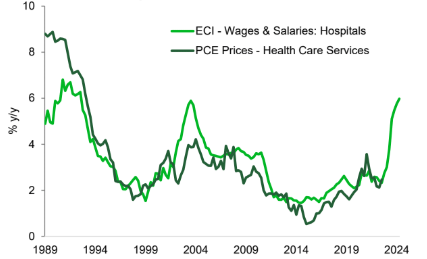

Инфляция услуг будет оставаться высокой, поскольку сохраняется тесная связь между заработной платой и ценами на услуги. И с учетом того, что заработная плата во многих секторах все еще находится в восходящем тренде, наибольшая часть инфляционного переноса еще не наступила для многих секторов услуг!

Опасения по поводу того же двойного падения инфляции, что и в 1970-80-х годах, глубоко укоренились в психике FOMC.

Это заставит их смириться с рецессией, а не рисковать восстановлением инфляции, даже если всплеск инфляции снова будет вызван шоками со стороны предложения.

С точки зрения вероятности рецессии, мы сейчас выше максимумов Covid 2020 года и быстро приближаемся к уровням GFC 2008 года и Dot.com 2001 года.

Волна 5 на разных рынках

Более жесткая инфляционная траектория и зашоренная ФРС настроят нас в следующем году на финальную распродажу 5-й волны по всем основным классам активов.

Мы считаем, что рынки все еще не готовы к прорыву экстремальных уровней этого года в сторону понижения.

Ниже мы показываем 5 высококоррелированных рискованных активов, которые, похоже, готовы начать свое импульсивное расширение Волны 5 вверх/вниз:

NASDAQ – волна 5 ниже

Что касается NASDAQ, мы по-прежнему не можем пробиться выше линии тренда, которая удерживалась на протяжении всего снижения с декабря 2021 года.

12,000 XNUMX — это ключевой уровень для верхней части, который необходимо пробить, чтобы уменьшить любое краткосрочное медвежье давление.

Неожиданный прорыв выше 13,000 XNUMX станет поворотным пунктом для изменения нашего тезиса.

С другой стороны, вполне вероятно, что Волна 5 приведет нас ниже 10,000 7,000, даже с небольшим риском повторного тестирования минимумов Covid на уровне XNUMX XNUMX.

Уровень Фибоначчи последней инстанции 78.6% является разумной целью для завершения этого медвежьего рынка на отметке 8800.

Доходность 10-летних облигаций США – волна 5 выше

Доходность 10-летних облигаций удерживала свою параболическую линию тренда, поддерживая рост доходности на всем пути от 0.5% в августе 2020 года до максимума в 4.3% в октябре этого года.

Именно восстановление доходности после максимума в октябре стало причиной этого ралли риска по всем активам.

Рост 10-летней доходности в сочетании с медвежьим сглаживанием кривой 2s10s будет медвежьим для рискованных активов и бычьим для доллара США, поскольку это будет означать, что рынок догоняет ястребиный прогноз процентной ставки ФРС на уровне 5.5% на следующий год. год.

Доллар США (DXY) – волна 5 выше

Индекс доллара США значительно откатился, упав на 10% всего за 6 недель.

Этот резкий откат имеет признаки классической волны Эллиотта, чередующей Волны 2 и 4: Волна 2 в 2020 году будет длинной, а Волна 4 короткая, но острая.

Следовательно, мы ожидаем, что Волна 5 будет аналогична по величине Волне 1. Это будет примерно 16-процентное ралли отсюда, которое приведет нас к 120 на DXY.

ETH — волна 5 ниже

Ethereum (ETH) также разыграли коррекцию 4-й волны треугольника ABCDE и, похоже, готовы продолжить распродажу на медвежьем рынке в 5-й волне.

Уровни, на которые стоит обратить внимание, — 1600 на верхней стороне, что сведет на нет немедленное медвежье давление. Закрытие выше 2000 на недельной основе заставит нас пересмотреть наш медвежий тезис.

С другой стороны, 1000, за которыми следуют 800, являются ключевыми.

Мы рекомендуем продавать звонки с близкой датой 1600 и звонки с более длительной датой 2000; наряду с физически исполненными 1000 опционов пут с близкой датой и 800 опционов пут с более длительным сроком погашения.

BTC — волна 5 ниже

BTC торгуется в ногу с ETH, хотя у него есть собственная Волна 4 — падающий клин подразумевает большее медвежье давление, чем сам ETH.

Мы по-прежнему ожидаем, что любые крупные ралли BTC будут противостоять значительному давлению со стороны продавцов.

Как мы будем BTC торговля заключается в продаже 20,000 XNUMX коллов и розыгрышей на месте.

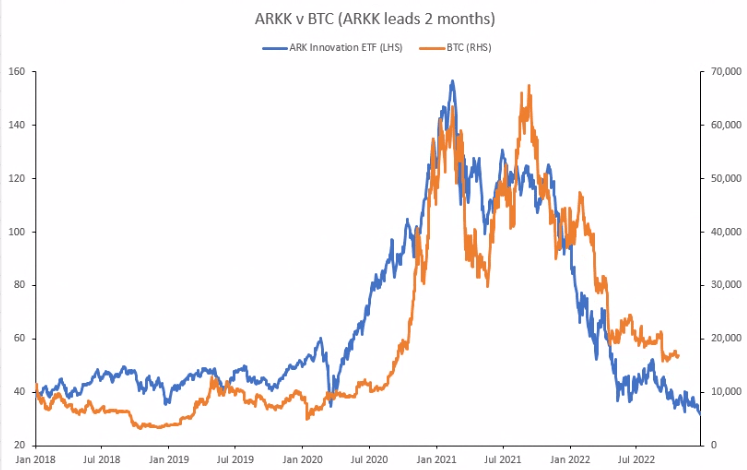

Интересная взаимосвязь между ARKK (синяя линия) и BTC (оранжевая линия) предполагает дальнейший спад для BTC.

Ценовое действие ARKK опережает BTC на 2 месяца, что предупреждает о грядущем снижении цен на BTC.

ARKK был образцом дочерней акции эпохи постпандемического технологического пузыря, и он также лидировал в технологическом разгроме на пути вниз.

И он уже начал свою собственную нижнюю волну 5, которая теперь привела его ниже минимумов марта 2020 года!

Параллели с доткомами

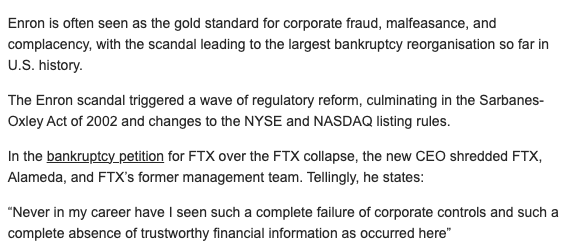

После того, как в 2001 году лопнул пузырь доткомов, мошенничество было раскрыто во многих технологических компаниях, включая таких гигантов, как Enron и WorldCom, которые до сих пор входят в десятку крупнейших банкротств в истории США.

Во времена бума большая часть этого мошенничества остается незамеченной, поскольку инвесторы готовы платить высокие оценки, когда деньги дешевы. Однако, когда ликвидность изымается и поток идет вниз, многие из этих балансов становятся голыми.

Что позволяло плохим актерам действовать в сером, так это отсутствие окончательного регулирования. И хотя волна регулятивных реформ после Enron подавила быстрый рост бизнеса, она также заложила прочную основу для стабильной прибыли в последующие годы.

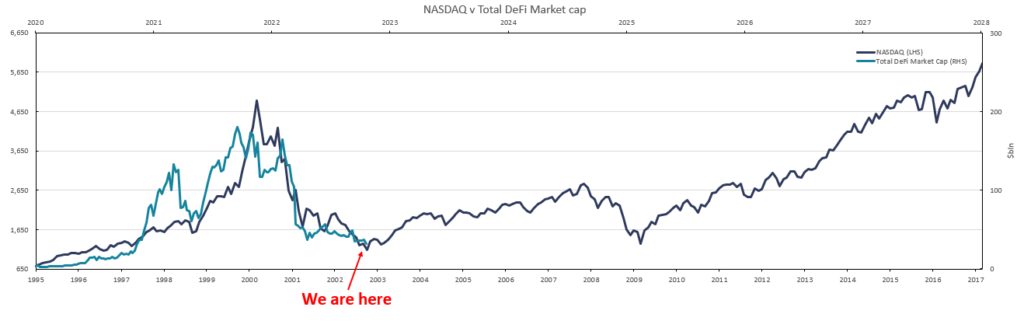

Наш аналог DeFi по-прежнему отлично отслеживает эпоху Dot.com. Это показывает экспоненциальный рост, который нас ждет впереди, как только регулирование создаст песочницу, в которой все строители, инвесторы и участники рынка смогут работать честно и справедливо.

В целом

- Несмотря на то, что мы прошли пик инфляции, теперь мы ожидаем, что инфляция останется более жесткой, чем прогнозировалось большинством, и, что особенно важно, будет значительно выше целевого уровня ФРС в 2%. Это означает, что ФРС действительно повысит ставку еще 4-5 раз до своего прогноза в 5.5% и сохранит ее на этом уровне до четвертого квартала 4 года.

- Мировой рост не сможет выдержать таких экстремальных темпов, и это поколение впервые увидит стагфляционную среду в развитом мире, даже если рецессия окажется мягкой по сравнению с 1970-ми годами.

- Это означает, что наш торговый базовый сценарий прошлого года теперь неизбежен — последняя распродажа «Волны 5» после этого недавнего восстановления «Волны 4» в четвертом квартале. Предстоящая волна 4 будет долгой и болезненной для всех классов активов и, вероятно, продлится до третьего квартала 5 года, преодолевая в процессе новые минимумы.

- Наконец, непосредственные последствия краха Dot.com также выявили многочисленные случаи мошенничества, такие как Enron и WorldCom, которые по сей день остаются одними из крупнейших банкротств. Точно так же во время крипто-спада 2022 года мы теперь видим, как появляются такие случаи.

- Параллели с 2001 годом подразумевают, что предстоящие правила, направленные на борьбу с этой грубой небрежностью, отсеют потенциальных злоумышленников, установив стандарты для отрасли, чтобы восстановить доверие и предотвратить такие повторения на долгое время вперед.

Предупреждение: QCP Capital является освобожденным поставщиком платежных услуг, ожидающим лицензирования Валютным управлением Сингапура в качестве MPI для услуг цифровых платежных токенов в соответствии с Законом о платежных услугах (2019 г.). Эта информация, содержащаяся в этом документе, предназначена для общего ознакомления с QCP Capital и ее деятельностью в качестве поставщика услуг цифровых платежных токенов (DPT) и предназначена только для информационных целей. QCP Capital не выступает и не претендует ни на какие действия в качестве консультанта или фидуциара по отношению к какому-либо контрагенту. Поэтому настоятельно рекомендуется, чтобы любой потенциальный контрагент получал независимую консультацию по любым торговым инвестициям, финансовым, юридическим, налоговым, бухгалтерским или нормативным вопросам, обсуждаемым здесь. Этот документ предназначен только для информированных и квалифицированных инвесторов. Прочитав этот материал, вы полностью осознаете, что торговля DPT не подходит для широкой публики, и что вы являетесь информированным и квалифицированным инвестором, а также полностью осознаете все технологические и финансовые риски, связанные с торговлей цифровыми платежами. Жетоны. Прежде чем привлекать нас или какие-либо из наших услуг, вы должны знать следующее: QCP Capital является освобожденным поставщиком платежных услуг, ожидающим лицензирования Валютным управлением Сингапура в качестве MPI для услуг цифровых платежных токенов в соответствии с Законом о платежных услугах (2019 г.) . Обратите внимание, что это не означает, что вы сможете вернуть все деньги или DPT, которые вы заплатили своему поставщику услуг DPT, если бизнес вашего поставщика услуг DPT потерпит неудачу. Вы должны знать, что стоимость DPT может сильно колебаться. Вам следует покупать DPT только в том случае, если вы готовы рискнуть потерять все деньги, которые вы вложили в такие токены. Вы не должны совершать транзакции в DPT, если вы не знакомы с этим DPT. Это включает в себя то, как создается DPT, и как DPT, с которым вы собираетесь совершить транзакцию, передается или удерживается вашим поставщиком услуг DPT. Вы должны знать, что ваш поставщик услуг DPT в рамках своей лицензии на предоставление услуг DPT может предлагать услуги, связанные с DPT, которые рекламируются как имеющие стабильную стоимость, обычно известную как «стейблкоин».

Источник: https://en.cryptonomist.ch/2023/02/16/global-macro-picture-2023/