При инфляции в 6.4% многие инвесторы ищут инвестиции, которые могут превзойти уровень инфляции. Супердивидендный ETF Global X (NYSEARCA:SDIV) не только помогает инвесторам бороться с инфляцией, но и более чем удваивает ее с огромной дивидендной доходностью в 14.5%.

SDIV также имеет дополнительную привлекательность для инвесторов, ищущих доход, потому что, в отличие от многих других дивидендных акций и ETF, которые выплачивают дивиденды ежеквартально, этот ETF выплачивает дивиденды каждый месяц.

Однако есть и некоторые потенциальные недостатки, о которых следует знать инвесторам. Давайте погрузимся во все тонкости этого ETF с потрясающей доходностью.

Стратегия SDIV ETF

SDIV стремится в целом соответствовать результатам и доходности Solactive Global SuperDividend Index до вычета комиссий и расходов. Его стратегия заключается в инвестировании в одни из самых доходных дивидендных акций в мире.

Инвестирование в эти высокодоходные акции дает SDIV доходность в 14.5%, что вдвое превышает уровень инфляции, почти в девять раз превышает среднюю доходность S&P 500 и более чем в три раза превышает безрисковую доходность, которую инвесторы могут получить от 10-летних облигаций. сокровищницы.

Есть что сказать о послужном списке SDIV, когда речь идет о постоянстве его дивидендов — с момента своего создания в 2011 году SDIV ежемесячно выплачивала дивиденды каждый месяц в течение 11 лет подряд.

Лучшие активы SDIV: по всему миру

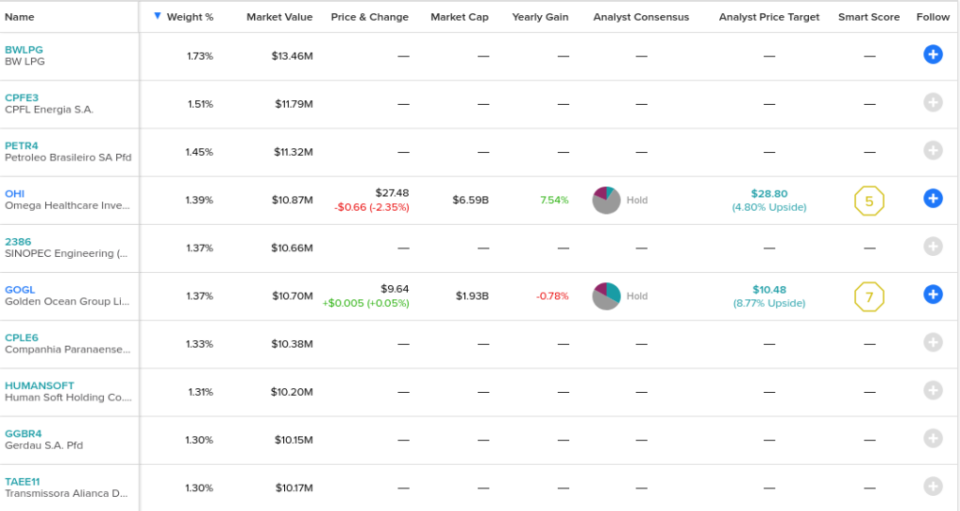

SDIV чрезвычайно диверсифицирован. Он владеет 130 акциями, а его 10 крупнейших активов составляют всего 13.9% активов. Кроме того, ни один холдинг не составляет более 1.7% фонда. Кроме того, активы SDIV еще более диверсифицированы — как географически, так и с точки зрения отраслей, в которых они происходят.

Только 29.7% активов фонда базируются в Соединенных Штатах, поэтому, если вы являетесь инвестором из США, который ищет возможности выхода на международный уровень, SDIV предоставит вам это в избытке. Вторым по величине географическим риском для фонда является Бразилия (14%), за ней следуют Гонконг (11.2%), Китай (9.7%) и Великобритания (6.0%). Высокий уровень инвестиций ETF в международные акции дает ему большую диверсификацию, но в последнее время он также стал встречным ветром, поскольку сильный доллар стал проблемой для международных акций.

Еще одно замечание по географии заключается в том, что, несмотря на то, что более 20% воздействия на Китай и Гонконг вместе взятые были встречным ветром в прошлом году из-за политики Китая по нулевому COVID, это воздействие может стать попутным в этом году, когда Китай выходит из этих блокировок.

Китай также является одной из немногих крупных мировых экономик, которые в настоящее время смягчают денежно-кредитную политику. Центральный банк Китая вливает ликвидность на внутренние рынки, чтобы стимулировать экономическую активность, что может дать импульс SDIV в будущем.

Названия многих крупнейших активов SDIV могут быть незнакомы большинству инвесторов. Ведущий холдинг, BW LPG, и его коллега из топ-10, Golden Ocean, оба участвуют в судоходной отрасли. BW LPG дает колоссальные 14.7%, а Golden Ocean — 17.1% за последние 12 месяцев. BW LPG базируется в Сингапуре, а Golden Ocean — на Бермудских островах, что подчеркивает разрозненность активов SDIV.

В топ-10 входит Omega Healthcare Investors — это фонд REIT в сфере здравоохранения, базирующийся в США, доходность которого составляет 9.8%. Еще одна позиция в топ-10, Arbor Realty (NYSE: ABR) — американская компания, инвестирующая в структурированные финансовые продукты на рынке недвижимости. Акции ABR в настоящее время приносят 12.2%.

Энергетика — это отрасль, связанная с высокой дивидендной доходностью, поэтому неудивительно, что она хорошо представлена в Global X SuperDividend ETF через такие холдинги, как бразильский нефтяной гигант Petrobras — хотя обратите внимание, что это привилегированные акции Petrobras, а не обыкновенные акции — Antero Midstream и диверсифицированный газ и нефть.

См. ниже обзор крупнейших активов SDIV с использованием инструмента TipRanks Holdings.

Риски, которые следует учитывать

Хотя доходность SDIV в 14.5% трудно превзойти, этот ETF не лишен рисков, о которых должны знать инвесторы. Эти риски подтверждаются результатами деятельности фонда в недавнем прошлом, о которых я расскажу в следующем разделе. Тем не менее, как вы можете видеть из приведенного выше списка холдингов, здесь не так много именитых «голубых фишек».

Когда акции имеют такую высокую доходность, во многих случаях это может быть признаком того, что что-то не так и что рынок не верит в устойчивую выплату дивидендов. Большинство компаний не планируют получать дивидендную доходность в размере 14%, поэтому во многих случаях такая высокая доходность может быть признаком падения цены акций.

Само собой разумеется, что инвесторы хотят найти акции с привлекательной дивидендной доходностью, потому что выплаты дивидендов увеличиваются из года в год, а не потому, что цена акций со временем снижается.

Беглый взгляд на некоторые активы SDIV иллюстрирует этот момент. Акции Golden Ocean упали почти на 75% за последнее десятилетие, в то время как акции Omega Healthcare Investors показали себя лучше, но все же потеряли 4.7% за тот же период времени.

Инвесторы, которые гнались за высокой доходностью этих акций, не только резко отставали от рынка в целом за последние 10 лет, но и, в случае Golden Ocean, также потеряли значительную часть своей основной суммы.

Omega Healthcare Investors и Golden Ocean имеют интеллектуальные оценки 5 и 7 из 10 соответственно, поэтому рынок с этого момента нейтрально оценивает их перспективы. Smart Score — это запатентованная TipRank система количественной оценки акций, которая оценивает акции по восьми различным рыночным факторам, таким как рейтинги аналитиков Уолл-стрит, корпоративные инсайдерские сделки, деятельность хедж-фондов и многое другое. Акции с рейтингом Smart Score 8 и выше получают рейтинг «Выше рынка».

Производительность SDIV

SDIV отстает от более широкого рынка с начала года, потеряв 3.7% по сравнению с ростом на 1.3% для S&P 500. SDIV также потерял 26.4% в 2022 году, что немного хуже, чем у S&P 500.

За последние пять лет SDIV снизился на 63.5%, а за последнее десятилетие — на 67%. Между тем, S&P 500 вырос на 38.8% и 147.5% за последние пять и 10 лет соответственно.

Таким образом, в то время как держатели SDIV за эти годы получили привлекательные дивидендные выплаты, стоимость их инвестиций со временем значительно снизилась и отстала от рынка в целом. В течение этого времени инвесторы также должны были платить коэффициент расходов в размере 0.58% каждый год.

Взгляд инвестора

Массивная выплата дивидендов SDIV в размере 14.5% очень привлекательна для инвесторов, ориентированных на доход, и ее ежемесячный график выплат подчеркивает эту привлекательность. Тем не менее, здесь не так много холдингов «голубых фишек», и производительность ETF за последнее десятилетие не была высокой.

Это не означает, что ETF не может преуспеть здесь, и SDIV также заслуживает похвалы за свою 11-летнюю серию ежемесячных выплат, но инвесторы должны осознавать потенциальные риски.

Вот почему инвесторам, которые заинтересованы в SDIV и в получении значительного ежемесячного дохода от своего портфеля, будет лучше всего сделать SDIV одним из компонентов хорошо диверсифицированного портфеля. Инвесторы могли бы, например, повысить доходность своего портфеля, добавив выделение небольшой его части в SDIV, но я был бы осторожен с выделением в него больших сумм, основываясь на факторах, обсуждавшихся выше.

Разглашение

Источник: https://finance.yahoo.com/news/global-x-super-dividend-etf-031326842.html.